GUÍA TRIBUTARIA No. 3

Guia tributaria de artesanos 3

ARTESANOS CALIFICADOS POR LA JUNTA NACIONAL DE DEFENSA DEL ARTESANO

Guia tributaria de artesanos 3

DEBERES FORMALES (Guia tributaria de artesanos 3):

El SRI, en cumplimiento de la Ley Orgánica de Régimen Tributario Interno, reconoce únicamente a los Artesanos Calificados por la Junta Nacional de Defensa del Artesano para hacer uso de sus beneficios tributarios en el desarrollo de sus actividades calificadas como artesanales.

Usted como Artesano Calificado por la Junta y en calidad de contribuyente, debe seguir los siguientes pasos para cumplir con sus deberes formales descritos en esta Guia tributaria de artesanos 3:

1.Inscribirse en el Registro Único de Contribuyentes RUC, y comunicaal SRI cualquier cambio.

El punto de partida de todo artesano calificado, para

El punto de partida de todo artesano calificado, para

poder realizar su actividad económica, es obtener el Registro Único de Contribuyentes,y de esta manera realizar su actividad en forma legal. Usted ya cumplió con su primer deber formal de la Guia tributaria de artesanos 3.

¿Qué es el RUC?

EL RUC o Registro Único de Contribuyentes, es el número que identifica a cada contribuyente que realiza una actividad económica. El documento que

usted recibió en su inscripción, es la constancia del registro de su actividad, y en él podrá apreciar sus datos personales, y los de su actividad económica, así como su número de RUC que está conformado por su número de cédula más los dígitos 001.

Actualización del RUC

Una vez inscrito en el Registro Único de Contribuyentes usted cuenta con un plazo de 30 días para actualizar su información.

2. Emitir y entregar Comprobantes de Venta Autorizados.

Comprobantes de venta: Son documentos que sustentan la transferencia de bienes o la prestación de servicios, y para que sean válidos deben contar con autorización del SRI para ser emitidos.

¿Cuando debo emitir un Comprobante de venta? Usted debe entregar comprobantes de venta autorizados por el SRI para todas las ventas realizadas. En ventas iguales o inferiores a $ 4,00 en que el cliente no requiera de un comprobante de venta, podrá emitir al final de día

uno solo que resuma estas transacciones. En caso que Ud. se encuentre inscrito en el RISE, la obligación de entregar comprobantes será a partir de montos iguales o superiores a $ 12,00. Por aquellos montos inferiores por los que no se entregó un comprobante, podrá emitir al final del día uno solo que resuma estas transacciones, para archivarlo en sus registros.

¿Qué comprobantes de venta puedo utilizar?

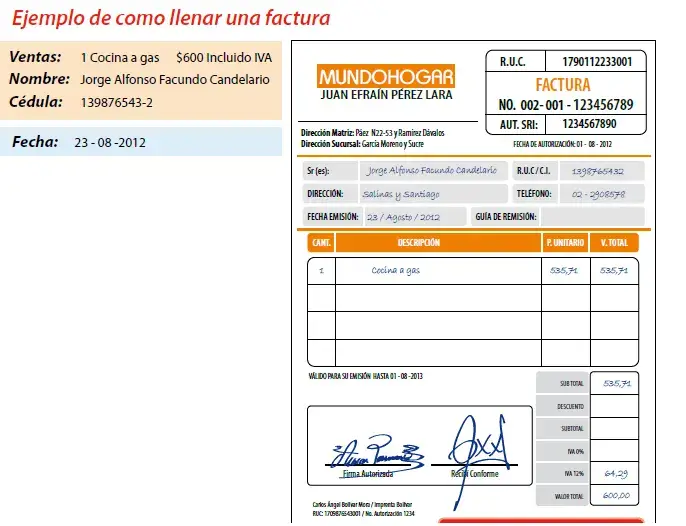

Facturas: Usted debe emitir facturas para respaldar la transferencia de un bien o la prestación de un servicio, o en cualquier transacción gravada con impuestos. Si la transferencia del bien o prestación del servicio es producida por un artesano calificado se gravará 0% en la transacción, caso contrario se detallará el valor del impuesto 12%. En caso de ser “Consumidor final” no se detallará este desglose.

a. Se identificará al consumidor con sus nombres y apellidos o razón social y su RUC o Cédula.

b. Solo cuando sus ventas sean inferiores a los $200,00 y su cliente no requiera ser identificado deberá escribir la leyenda “Consumidor final”.

c. Cuando se detallen los valores unitarios del producto o servicio entregado, no se incluirá el valor del IVA, este impuesto se lo detallará al final con el detalle de: subtotal, descuentos y el valor total de la venta. En su caso no se detalla IVA pues tiene tarifa 0%, siempre que los productos o servicios sean propios de la calificación artesanal.

Tiquetes de máquinas registradoras:

Son aquellos documentos emitidos por máquinas registradoras autorizadas por el SRI. Los tiquetes se utilizan exclusivamente en transacciones con consumidores finales ya que no identifican al comprador. Usted puede consultar las marcas y modelos de máquinas registradoras autorizadas en nuestra página web www.sri.gob.ec.

Notas de venta – RISE

Las Notas de Venta son emitidas exclusivamente por los contribuyentes inscritos en el RISE, y ya no por los contribuyentes inscritos en el régimen general de impuestos. Solo en aquellas transacciones inferiores a $12 en las que el consumidor no requiera su Nota de Venta, podrá emitir un comprobante de venta diario que resuma dichas ventas.

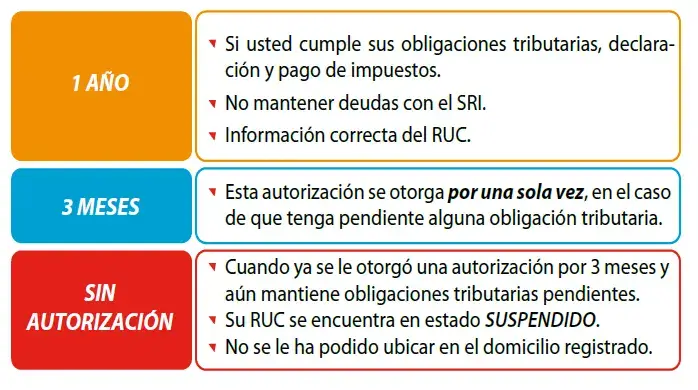

Vigencia de los comprobantes de venta

El tiempo de vigencia de la autorización de sus comprobantes de venta dependerá del cumplimiento de sus obligaciones tributarias.

3. Llevar un registro de ingresos y gastos.

Los Artesanos calificados por la Junta Nacional de Defensa del Artesano no se encuentran obligados a llevar contabilidad, por lo tanto, para realizar sus declaraciones no requiere de un contador, solo deberá llevar un registro mensual de sus ingresos y gastos. Para cumplir con este deber formal de la Guia tributaria de artesanos 3 puede utilizar un cuaderno o elaborar el registro en su computador; adicionalmente recuerde que debe archivar los comprobantes de venta relacionados con su actividad económica por 7 años.

4. Presentar las declaraciones de impuesto que le correspondan, y pagarlos.

Las declaraciones que deben presentar los Artesanos calificados por la Junta Nacional de Defensa del Artesano relacionadas con su actividad económica, son las siguientes:

- IVA: obligatoria en todos los casos.

El IVA debe ser pagado en las transferencias de dominio de bienes muebles de naturaleza corporal, a los servicios prestados e importaciones. Los bienes vendidos o servicios prestados por los artesanos calificados por la Junta Nacional de Defensa del Artesano están gravados con tarifa 0% de IVA, siempre y cuando se cumpla con las siguientes condiciones (art. 171 de la Ley de Régimen Tributario Interno:

1. Mantener actualizada su calificación por la Junta Nacional de Defensa del Artesano.

2. Mantener actualizada su inscripción en el Registro Único de Contribuyentes.

3. No exceder del monto de activos totales permitido por la Ley de Defensa del Artesano. 4. Prestar exclusivamente los servicios a los que se refiere su calificación por parte de la Junta Nacional de Defensa del Artesano.

5. Vender exclusivamente bienes de su propia elaboración y a los que se refiere su calificación por parte de la Junta Nacional de Defensa del Artesano.

6. Emitir los comprobantes de venta debidamente autorizados y que cumplan los requisitos previstos en el Reglamento de Comprobantes de Venta y de Retención.

7. Exigir a sus proveedores las correspondientes facturas y archivarlas en la forma y condiciones que determine el Servicio de Rentas Internas.

8. Llevar su registro de ingresos y gastos de acuerdo con lo dispuesto en la Ley de Régimen Tributario Interno.

9. Presentar semestralmente su declaración del Impuesto al Valor Agregado y, anualmente, su declaración de Impuesto a la Renta.

¿Tengo derecho a crédito Tributario?

El crédito tributario es el IVA pagado en las compras de bienes y servicios que será descontado del IVA cobrado en las ventas.

Los artesanos calificados por la Junta Nacional de Defensa del Artesano no tienen derecho a crédito tributario ya que producen bienes o servicios gravados con tarifa 0% de IVA. (Según Artículo 144 del Reglamento para la aplicación de la Ley Orgánica de Régimen Tributario Interno)

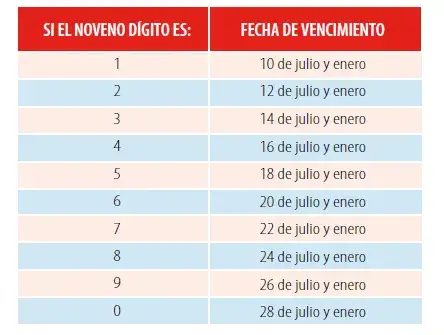

Fecha para presentar la declaración del IVA

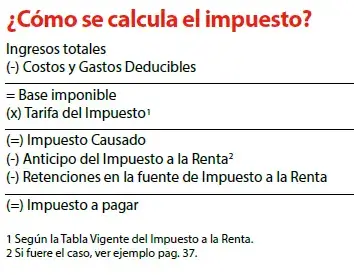

- Impuesto a la Renta: obligatoria solo si supera la base exenta de ingresos, establecida en la tabla del Impuesto a la Renta vigente.

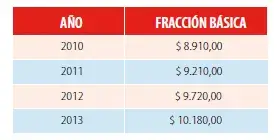

Se presentará una declaración anual de Impuesto a la Renta, cuando sus ingresos totales del ejercicio anterior (del 1 de enero al 31 de diciembre), superen la fracción básica exenta establecida en la Tabla del Impuesto a la Renta Vigente:

Al ser usted artesano no obligado a llevar contabilidad, deberá utilizar el formulario 102A para declarar su Impuesto a la Renta, en el que se consolidan los ingresos percibidos y los gastos generados desde el 1 de enero hasta el 31 de diciembre del año anterior.

¿En qué fechas debo presentar la declaración de Impuesto a la Renta?

El plazo para presentar esta declaración, para las personas naturales, inicia el 1 de febrero y culmina en marzo de acuerdo al noveno dígito del RUC.

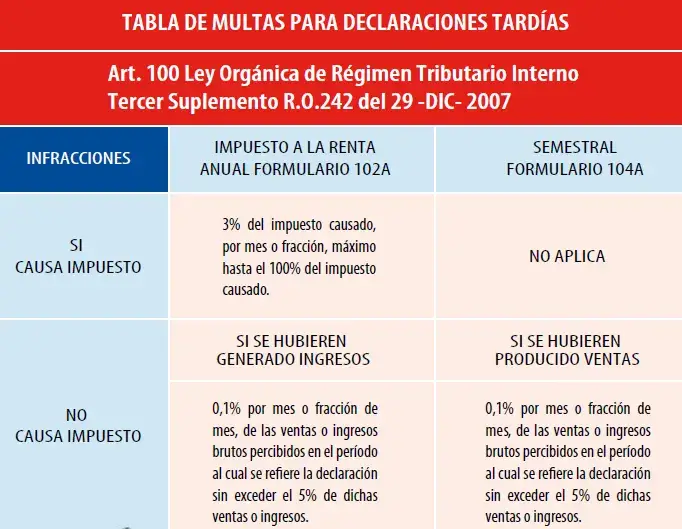

Si no presento la declaración del Impuesto a la Renta en los plazos establecidos, ¿qué valores adicionales debo cancelar?

Usted deberá cancelar intereses y multas según corresponda:

Interés: debe calcular sobre el impuesto a pagar, conforme la tabla trimestral de intereses publicada por el Banco Central del Ecuador. Si no tiene impuesto a pagar, no debe pagar intereses.

Multa: sobre el impuesto causado según al siguiente cuadro: