Una herramienta que es de mucha utilidad en Chile es el Dicom. Pero para poder aprovecharla al máximo y de la mejor manera posible, primero tienes que saber todo sobre ella y de qué manera se utiliza.

Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

De esta manera, en el siguiente artículo te vamos a dar a conocer todo lo que necesitas saber acerca de Dicom Chile, para que puedas aclarar cualquier duda que tengas respecto a esto.

Índice

1 ¿Cómo saber si estoy en Dicom?

2 Cómo saber si Estoy en Dicom Gratis.

2.1 Informe Dicom gratuito Equifax.

Sistema Online

2.2 Cómo saber si Estoy en Dicom gratis con Destácame

Sistema Online

2.3 Cómo saber si estoy en Dicom gratis con Chile Atiende

Sistema Online

2.4 ¿Por qué es tan importante no aparecer con deudas impagas en Dicom?

2.5 Principales derechos de la nueva Ley Dicom

3 ¿Qué es el certificado DICOM?

4 ¿Cómo obtenerlo?

5 ¿Qué es Dicom Chile?

6 Tipos de deudas

¿Cómo saber si estoy en Dicom?

Para saber si ya te encuentras dentro de Dicom en Chile, tienes varias opciones. Es importante que estés pendiente de este trámite y los revises cada vez que te sea posible, porque al momento de solicitar un crédito la mayoría de las veces te piden poder visualizarte en la lista de Dicom.

De esta manera, te vamos a explicar ahora cuáles son las distintas maneras de saber si ya estás en Dicom, para que seas capaz de revisar esto por ti mismo.

Cómo saber si Estoy en Dicom Gratis.

Tenemos 4 opciones , la más recomendada es la primera:

Informe Dicom gratuito Equifax.

La primera opción que puedes utilizar para saber si estás en Dicom es con Equifax, que se puede considerar como la opción oficial.

Si bien el boletín comercial se puede obtener de manera perfecta a través de este medio, la opción que vamos a mencionar luego de esta suele ofrecer resultados más completos. Otra de sus desventajas es que con Equifax solo puedes sacar tu informe de Dicom cada 4 meses.

Sin embargo, es importante saber todos los pasos para obtener tu Dicom por este medio, y por lo tanto a continuación te vamos a explicar todos los pasos que necesitas seguir.

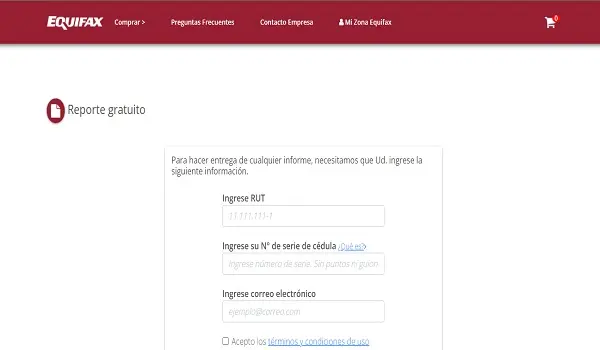

En primer lugar, si quieres el informe básico debes ingresar a la página oficial de Equifax y en ella presionas el botón que dice lo rellenas , pones tu mail y lo recibes.

Sistema Online

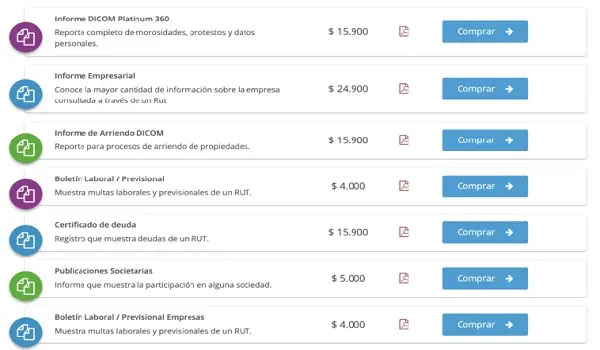

Ahora bien ofrece otras opciones:

En está página para acceder al informe gratuito, , presionas el botón que vas a encontrar al final que dice “Obtenga Informe Ley 20.575” para continuar con el procedimiento.

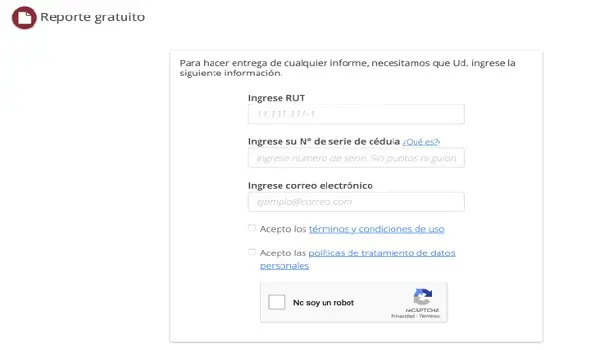

Esa página te redirige a un formulario que se te pide que llenes, en el cual deberás incluir los siguientes datos:

- Nombre completo. Aquí te piden colocar si eres Sr. o Sra., es decir, debes colocar si eres hombre o mujer.

- Apellidos: primero colocas tu apellido paterno y luego tu apellido materno.

- RUT. Colocas tu número de RUT completo. Por ejemplo: 12345678-9.

- Número de serie de tu carnet de identidad. Este lo encuentras en tu cédula como “número documento”.

- Correo electrónico. Es muy importante que lo coloques de manera correcta, porque toda la información te va a llegar a través de este medio.

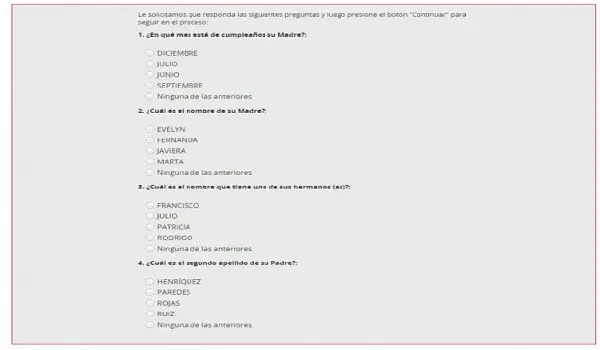

Cuando terminas de llenar todo el formulario presionas el botón de siguiente al final de la página, para ir a la siguiente, en donde vas a tener que confirmar tu identidad a través de una cantidad de preguntas personales que permiten averiguar si la persona solicitando el Dicom es realmente ella misma y no un desconocido.

Algunas de las preguntas que te pueden pedir son las siguientes. No estamos diciendo que son las únicas, hay muchas más, y varían de solicitud en solicitud.

- ¿Cuál es el mes de cumpleaños de su madre?

- Indique el nombre de su Padre o de su Madre.

- ¿Cuál era la marca del auto que tenía en el año 2006?

- Indique el nombre de uno de sus hermanos (as).

- Mencione el segundo apellido de su Madre/Padre.

Luego de responder todas las preguntas que te coloquen para confirmar tu identidad, ya podrás obtener tu informe comercial de Dicom.

Cómo saber si Estoy en Dicom gratis con Destácame

Como ya te mencionamos antes, el informe que te ofrece Equifax de Dicom a veces está incompleto o es muy básico, por lo que no es la única opción para obtener esta información.

También puedes buscar tu Dicom a través de la página web Destacame.cl, la cual ofrece información mucho más completa que Equifax, y al igual que este, es completamente gratis.

Sistema Online

Para poder obtener tu certificado por este medio, debes seguir también una serie de pasos, que te vamos a mencionar a continuación para que no te quede ninguna duda. Lo primero que debes hacer es entrar a la página oficial de Destácame y una vez en ella ingresas en regístrate.

Cuando entras en este link, te piden que ingreses tu correo electrónico, una contraseña, y luego puedes registrarte, tan sencillo como eso.

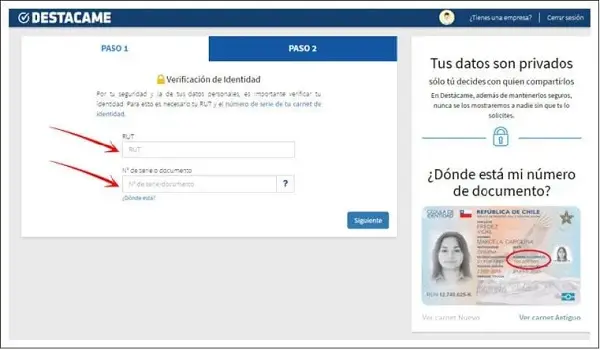

Luego de que estás registrado, confirmas tu identidad en la página colocando tu RUT y tu número de serie de tu carnet de identidad. Esto lo piden porque la información es privada, y así se aseguran que solo tú puedas solicitar tu información personal.

Finalmente, debes colocar tu dirección antes de poder obtener tu informe comercial. Los datos que te piden respecto a tu dirección son: calle, número, departamento y torre (si aplica en tu caso), región y comuna. Luego de esto presionas el botón que dice continuar.

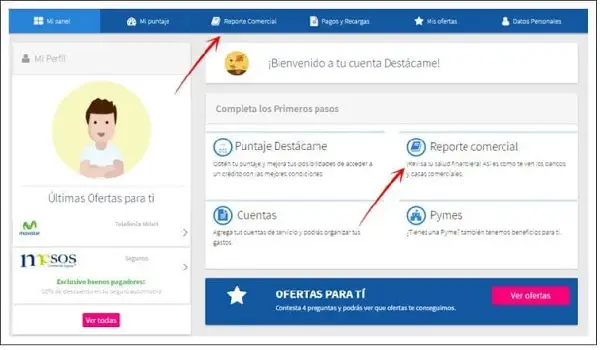

Así ya estás registrado, y puedes obtener tu informe comercial simplemente presionando “reporte comercial”. Aquí te aparecerá tu Dicom completo, y de manera totalmente gratis.

Importante , la consulta en destácame es gratuita , pero el certificado es de pago.

Cómo saber si estoy en Dicom gratis con Chile Atiende

Puedes obtener la información en la web del gobierno de Chile Atiende. Pueden pedirla las personas naturales o jurídicas , tiene una vigencia mensual.

Instrucciones para personas naturales

- Haga clic en “obtener informe”.

- Ingrese su RUN y Clave Única ( no para pedirla presencialmente).

- Haga clic en el botón “obtener informe”.

- Como resultado del trámite, obtendrá el documento inmediatamente en formato PDF.

Instrucciones para Personas jurídicas

1. Reúna los antecedentes.

2. Ingrese a la plataforma “CMF sin papel”.

Sistema Online

3. Descargue el formulario señalado en “Solicitud Informe de Deudas para Personas Jurídicas”, y complete los campos.

4. Haga clic en el botón de ClaveÚnica e ingrese con su RUN y contraseña.

5. Complete los datos requeridos, adjunte el formulario y los documentos requeridos, y presione “enviar”.

6. Como resultado del trámite, habrá solicitado el informe.

¿Por qué es tan importante no aparecer con deudas impagas en Dicom?

Debido a que Dicom es básicamente una base de datos muy grande de toda la gente que se encuentra morosa en Chile. Ella se mantiene actualizada porque ingresan data nueva con bastante regularizas, por lo que es una fuente confiable de información.

A través de Dicom es posible que la población visualice el comportamiento de pago tanto de las personas como de las empresas.

Lo importante con Dicom es que las entidades que alimentan la base de datos también actualicen constantemente, porque Dicom cuenta con un indicador de riesgo de pago de una persona o empresa, que es el que permite que otros se guíen para realizar nuevas prestaciones u operaciones, tanto financieras como comerciales.

De esta manera, si aún aparece una deuda que ya fue pagada, el predictor no podrá estimar de manera adecuada.

Esto hará que la gente no quiera adquirir ningún tipo de compromiso financiero con esa persona otra vez, a pesar de que no represente realmente un riesgo alto de inversión.

Principales derechos de la nueva Ley Dicom

Esta nueva ley fue aprobada en 2012, y básicamente lo que se buscaba con ella era proteger los datos personales de los consumidores, es decir, asegurarles que su información se encontraba segura.

De esta manera, los principales derechos que se les atribuyen a los consumidores a través de esta ley son los siguientes:

- Sus datos solo se usarán para evaluar el riesgo que puedan representar en un proceso de crédito.

- Los datos solo serán enviados a los comercios y entidades que estén participando en la evaluación del riesgo.

- Los datos no podrán ser ofrecidos para ningún otro fin, de manera que se detenga la discriminación por las deudas que la persona posea.

- Toda persona puede acceder a sus datos de manera gratuita cada 4 meses.

- Todo individuo tiene derecho a reclamar y a defender sus derechos, y los distribuidores de registros tienen la obligación de asignar a una persona para canalizar y solventar estos reclamos.

- No es obligatorio que se comuniquen sus datos al momento de repactar, renegociar o renovar las obligaciones con modalidad pendiente.

- Las deudas con concesionarios de autopistas no tienen que ser comunicadas.

- Los trabajadores del sector salud NO pueden acceder a su información comercial para condicionar una urgencia, ni siquiera aunque el paciente lo permita.

- Cuando se presente un juicio,, solo la empresa administradora de los datos puede probar que sus actos eran en pro de proteger los antecedentes de un consumidor en específico.

¿Qué es el certificado DICOM?

Este es un certificado entregado por la empresa DICOM, la cual es una entidad de carácter privado encargada de registrar los datos comerciales de todas las personas para que sean accesibles al público, de manera que con ellos se pueda evaluar el riesgo al entregar un crédito, ya sea de tipo bancario o de cualquier otro.

Esta empresa se encuentra encargada de manejar todo lo que es la información comercia bancaria, cualquier crédito universitario o de casas comerciales y las transacciones económicas de todos sus usuarios.

¿Cómo obtenerlo?

Si deseas obtener tu certificado que diga que no tienes ninguna deuda primeramente debes ser borrado del registro, y para ello es obligatorio cancelar la totalidad de la deuda que fue causante de incluirte en el registro.

El acreedor debe primero emitir un certificado que especifique que la deuda ha terminado, y aún así la misma quedara en el registro histórico de DICOM, que se utiliza para minimizar los riesgos en las relaciones con los clientes.

¿Qué es Dicom Chile?

Es una subdivisión de la empresa internacional basada en Chile, que se encarga de mantener el registro de información acerca de la actividad financiera de las personas y empresas para su acceso público.

Es básicamente una base de datos que permite tener un indicador o un predictor de la manera en la que se comporta a nivel financiero o comercial una persona, y que sirve para evaluar que tan riesgoso sería proveerle un crédito a ese individuo o empresa en específico.

Tipos de deudas

Las deudas que puedes presentar cuando estás registrado en Dicom son variadas. A continuación te presentamos todos los tipos para que puedas tener una idea de cual es tu tipo.

- Deuda vigente: muestra la cantidad total de deuda que posee la persona con el banco o con alguna entidad financiera, sin contar los intereses. No representa mayor problema porque es una deuda que aún se encuentra en curso.

- Deuda morosa: pasa a este estado cuando se atraso el pago entre 30 y 60 días luego de la fecha límite que fue establecida por las partes.

- Deuda vencida: es cuando la persona se atrasa en el pago entre 61 y 90 días.

- Deuda castigada: pasa a este ser clasificada de esta manera cuando la persona se atrasa más de 91 días luego de la fecha límite de pago.

Como pudimos ver, es muy importante conocer la información sobre qué es Dicom y cómo utilizarlo, de manera que seas capaz de sacarle el mayor provecho.

También es importante que te mantengas al día con tus deudas y estés pendiente de que el pago de las mismas sea actualizado en Dicom, de manera que esto no te perjudique al momento de solicitar otro crédito.